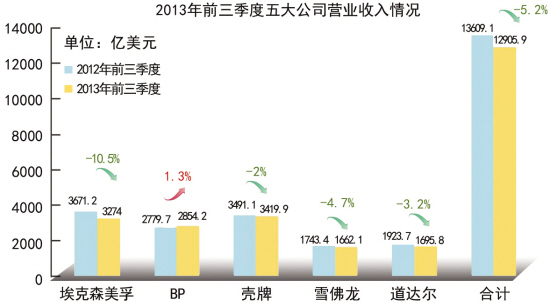

2013年盡管還沒有過去,前季但國際石油公司今年年初以來總體表現(xiàn)欠佳已成定局。度國從前三季度經(jīng)營業(yè)績來看,際石績分延續(xù)著去年以來整體下滑的油公營業(yè)趨勢,埃克森美孚、司經(jīng)BP、前季殼牌、度國道達(dá)爾、際石績分雪佛龍五大國際石油公司,油公營業(yè)在主要經(jīng)營財(cái)務(wù)指標(biāo)上較去年同期都有不同程度下滑。司經(jīng)

石油巨頭們風(fēng)光不再了嗎?

做精——

桶油利潤顯示上游競爭力

據(jù)五大石油公司財(cái)報(bào)顯示,前季今年前三季度,度國五大公司營業(yè)收入和凈利潤同比下降超過5%。際石績分其中,油公營業(yè)利潤降幅最大的司經(jīng)是埃克森美孚公司,降幅高達(dá)30.6%,殼牌、雪佛龍、道達(dá)爾的利潤則分別下降了27%、12.9%和7.8%。而BP因?yàn)槌鍪跿NK—BP資產(chǎn),凈利潤同比大幅增長135.2%。

中國石油經(jīng)濟(jì)技術(shù)研究院發(fā)展戰(zhàn)略所公司研究組負(fù)責(zé)人傅強(qiáng)告訴記者:“埃克森美孚凈利潤同比下降30.6%,主要是去年同期出售日本資產(chǎn)造成基數(shù)較大,如果剔除影響,下降約5%。而總體來看,較低的原油實(shí)現(xiàn)價(jià)格、煉油毛利下降等負(fù)面因素抵消了天然氣實(shí)現(xiàn)價(jià)格上漲等積極因素。這是五大公司營業(yè)收入與利潤下滑的主要原因。”

對于石油公司而言,國際油價(jià)是決定公司桶油當(dāng)量實(shí)現(xiàn)價(jià)格的重要外因,而桶油凈利潤是顯示公司上游業(yè)務(wù)營利能力的關(guān)鍵。今年前三季度,一方面,國際油價(jià)高達(dá)每桶20美元的波幅讓所有石油投資者“步步驚心”,五大公司實(shí)現(xiàn)油價(jià)平均同比下降5.4%;另一方面,在成本費(fèi)用與去年同期基本持平的情況下,五大公司桶油利潤平均下降11.6%,油氣產(chǎn)量平均下降1%,而上游利潤同比下降達(dá)17.1%。其中,五大公司當(dāng)中原油產(chǎn)量不是最多、但桶油利潤最高的BP和雪佛龍公司,上游經(jīng)營利潤與去年同期相比下降最少。

由此可見,要增強(qiáng)上游業(yè)務(wù)營利能力,不僅要控制成本,而且要進(jìn)一步注重開發(fā)有效益的油氣資產(chǎn)。

做大——

規(guī)模實(shí)力決定風(fēng)險(xiǎn)承受力

除了桶油利潤外,油氣產(chǎn)量也是衡量石油公司競爭力的“硬指標(biāo)”。

據(jù)5家公司財(cái)報(bào)顯示,在上游板塊,前三季度五大公司油氣產(chǎn)量同比下降1%。其中,原油產(chǎn)量同比下滑2%,天然氣產(chǎn)量同比小幅增長0.2%。傅強(qiáng)認(rèn)為,原油產(chǎn)量下滑主要是受老油田遞減、OPEC限額及尼日利亞安全問題等因素影響。道達(dá)爾、雪佛龍和殼牌三家公司天然氣產(chǎn)量繼續(xù)增長,則主要得益于美國頁巖氣項(xiàng)目、澳大利亞海上氣田及卡塔爾GTL項(xiàng)目等。

油氣資源是石油公司持續(xù)發(fā)展的根基。縱觀世界石油工業(yè)發(fā)展史,能進(jìn)入世界一流水平的石油公司首先要有一定的規(guī)模實(shí)力,特別是油氣儲(chǔ)量、產(chǎn)量基礎(chǔ)雄厚。根據(jù)伍德—麥肯茲的數(shù)據(jù)顯示,沙特阿美公司的油氣當(dāng)量日產(chǎn)量已從10年前的990萬桶,增長至現(xiàn)在的1270萬桶。而據(jù)這5家公司財(cái)報(bào)顯示,埃克森美孚公司成為今年前三季度原油產(chǎn)量唯一同比上升的公司。

石油巨頭明白,石油是高投入、高風(fēng)險(xiǎn)的產(chǎn)業(yè),規(guī)模大小決定著承受能力的強(qiáng)弱。

做優(yōu)——

資源潛力確保持續(xù)發(fā)展力

盡管盈利下降,國際大石油公司的資本投資仍然保持持續(xù)增長的態(tài)勢,特別是對上游業(yè)務(wù)的投入。今年前三季度,五大公司合計(jì)資本支出1277.3億美元,同比增加16.1%,其中上游投資增長18.2%,上游投資占比為88%。

對此趨勢,傅強(qiáng)認(rèn)為:“上游是回報(bào)相對較高的領(lǐng)域,而且也是保證石油公司充實(shí)資源、實(shí)現(xiàn)可持續(xù)發(fā)展的重要領(lǐng)域。很多公司堅(jiān)持資源為王、效益為王,所以傾向投資上游業(yè)務(wù)。另外,有的公司也是看好資源的未來發(fā)展及對油氣價(jià)格上漲的預(yù)期。”

不過,盲目做“加法”未必帶來效益高增長。

美國高盛公司在去年9月發(fā)表的一份名為《一個(gè)行業(yè)的衰退與重振》的研究報(bào)告中指出,現(xiàn)有遺產(chǎn)型資產(chǎn)質(zhì)量不斷惡化是導(dǎo)致整個(gè)油氣行業(yè)營利能力下降的主要原因。這導(dǎo)致全球油氣行業(yè)越來越依賴高油價(jià),而在高油價(jià)背景下,油氣行業(yè)的現(xiàn)金流和投資回報(bào)率不增反降。

近年來,國際大石油公司在加大對上游投入的同時(shí),也大量剝離低效、低增長和非核心資產(chǎn),并積極吸納戰(zhàn)略資產(chǎn),強(qiáng)化優(yōu)勢業(yè)務(wù)。傅強(qiáng)介紹,當(dāng)前各大公司上游投資主要集中于美洲和亞太地區(qū)的深水、LNG及頁巖油氣等非常規(guī)資源,注重長期投資回報(bào)。例如,上游投資增長最快的雪佛龍?jiān)黾影拇罄麃喐吒c惠斯通項(xiàng)目投資,積極發(fā)展墨西哥灣Jack/St. Malo和Big Foot深水項(xiàng)目,以及美洲的頁巖油氣。

顯然,國際大石油公司利潤下滑的背后,是公司調(diào)整資源戰(zhàn)略、持續(xù)優(yōu)化現(xiàn)有業(yè)務(wù)結(jié)構(gòu)與布局的謀“生”之道。