2020年3月6日,沙特斯何使油石油輸出國組織及盟友(OPEC+)在維也納召開擴大減產談判,俄羅結果不歡而散,達成隨后沙特降低售往遠東、妥協(xié)歐洲和美國原油價格,價企引發(fā)原油價格暴跌近30%,沙特斯何使油油價下跌沖擊美國頁巖油公司抵押資產估值及債券評級,俄羅結合疫情在全球擴散引發(fā)美股暴跌,達成負向循環(huán)引發(fā)的妥協(xié)崩潰,推動美聯(lián)儲在3月15日提前大幅下調利率,價企開展7000億美元QE。沙特斯何使油

全球疫情擴散,俄羅疊加原油價格戰(zhàn)引發(fā)的達成通縮預期,即便在美聯(lián)儲及時采取降息與QE政策后,妥協(xié)市場并沒有隨即反彈,價企原油價格一度下跌超6%,日經225、韓國綜合、恒生指數(shù)紛紛飄綠,美10年期國債利率下行、黃金下跌的背后,暗示著預期通脹率的下跌,傳統(tǒng)貨幣政策的失效,市場反應暗含了經濟衰退的危機就在眼前。

這一切不能完全歸于沙特開啟的原油價格戰(zhàn),因為美國自身股市長期虛高、債務壓力也越來越大,但在全球疫情擴散需求偏空的背景下,沙特再次開啟“發(fā)汗療法”的確對推動債務危機經濟下行“功不可沒”,本還想著美聯(lián)儲貨幣政策不用再擔心通脹,現(xiàn)在一下子變成了如何避免通縮。

沙特開啟的原油價格戰(zhàn)對誰都不利,何時以及如何才能結束價格戰(zhàn),實現(xiàn)油價均值回歸?這是問題關鍵。

1. 美沙俄三國戰(zhàn),原油價格戰(zhàn)對誰都不利

沙特首先啟動價格戰(zhàn),原因包括沙特希望奪回“限產保價”丟失掉的市場份額,類似事件在1985年、1997年和2014年都有先例。

確實,2016年11月聯(lián)合減產以來,沙特是最賣力的。2016年11月起,OPEC產量維持在3200-3400萬桶/天,2018年12月深化減產以來,更是一下子降到了不足3000萬桶/天,其中沙特產量更是一度下降到900萬桶/天,而同期俄羅斯產量穩(wěn)定在1100-1170萬桶/天之間。

圖:2016年11月聯(lián)合減產以來,沙特帶頭減產

從某種程度上說,價格戰(zhàn)確實能夠幫助沙特穩(wěn)定市場份額。作為全球第一大原油出口國,沙特日出口原油約700萬桶。沙特原油既具有量的優(yōu)勢、同時具備開采效率與價格優(yōu)勢,降價后確實能夠吸引包括中國、印度、歐洲、美國的買家。3月14日,特朗普下令美國能源部采購石油作為戰(zhàn)略石油儲備。

圖:在市場份額大幅下滑后,沙特在1985年通過價格戰(zhàn)使市場份額快速穩(wěn)定

對沙特來講,價格戰(zhàn)會有損沙特阿美估值和沙特2030愿景實現(xiàn)。沙特顯然認識到,隨著新能源革命和替代能源(如天然氣)演進,對原油需求將在未來幾年達到峰值,這是薩勒曼費勁推進沙特阿美上市的原因。

盡管沙特原油降價能夠擠壓其他原油生產國市場占有率,但同樣會損害沙特阿美估值,而后者是沙特2016年能源戰(zhàn)略轉型以來的重點。受油價下跌影響,沙特阿美2019年凈利潤下降21%,從估值角度來講,油價下跌,沙特阿美估值損失也會超過沙特市占率微升帶來的收益,一利一弊,最終可能得不償失。

既然沙特阿美已經上市,未來還計劃在海外上市,那沙特在意的就不僅是當前的利益,更應看重穩(wěn)定油價帶來的未來現(xiàn)金流和上市公司估值,降價顯然對沙特阿美市公司估值不利。

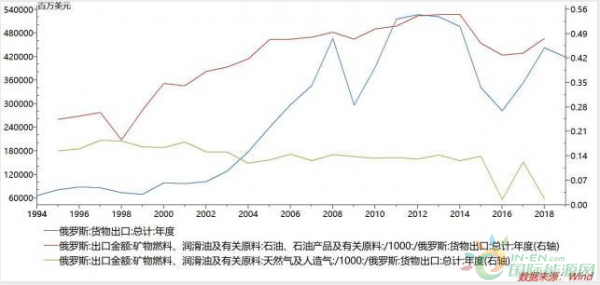

對俄羅斯來講,價格戰(zhàn)不利于俄羅斯出口收入。一個是現(xiàn)貨市場份額可能被沙特擠壓,同時價格下去后總出口收入也會面臨下滑。俄羅斯原油天然氣出口占總出口額雖然低于沙特的86%,但也達到60%左右,俄羅斯財政收入對能源出口依賴度還是很高的。

2017年俄羅斯出口3531億美元,其中原油與石油產品出口占43%,天然氣及人造氣出口占12%,合計55%;2018年出口4431億美元,原油與石油產品出口占48%,天然氣出口一般是長約,依然按照12%估算,石油天然氣出口占其出口量約60%,而同期美國石油產品(含天然氣)出口占總出口量才11%。

圖:俄羅斯石油天然氣出口占總出口比例

降價顯然對俄羅斯財政收入不利。雖然俄羅斯與中國等簽了較多長約,但長約價格并非固定不變,依然會根據現(xiàn)貨價格動態(tài)調整,所以即便對市場份額影響微弱情況下,俄羅斯財政收入隨油價回落而下降是不爭的事實。

對美國來講,最大問題在頁巖油公司利益受損。特朗普上臺以來,持續(xù)放松對化石能源開采審批,發(fā)展美國制造業(yè)和能源獨立,包括退出《巴黎協(xié)議》,持續(xù)為美國頁巖油發(fā)展亮綠燈。美國實現(xiàn)能源獨立,不再依賴于中東原油,是特朗普一直津津樂道的。

這次油價大幅下降,不僅損害美國頁巖油公司利潤,同時一批債務到期的頁巖油公司還面臨破產風險,同時在開采效率不及沙特、俄羅斯的情況下,低油價環(huán)境下丟失部分市場份額也是正常。雖然美國也從加拿大、墨西哥以及中東進口重質原油,進口成本下降會抵消部分利益損失,實現(xiàn)新的均衡,但對美國頁巖油行業(yè)以及不可持續(xù)的債務來講,帶來的損失或許超過利益——潛在的損失還有新能源革命和技術進步。

低油價環(huán)境延緩新能源革命與技術進步,這樣的邏輯對中國來講也不例外。作為全球最大原油進口國和僅次于美國的原油消費國,中國日消費原油約1400萬桶,72%來自于進口。低油價雖然短期有利于中國進口成本下降,但中長期不利于能源技術進步,甚至可能干擾降低能源對外依存度的努力,不利于國家能源安全。

換個經濟學上的解釋,一個人的支出是另一個人的收入。全球消費國能源支出下降,必然帶來生產國能源收入下降,收入下降引發(fā)債務問題,形成負向循環(huán),引發(fā)通縮性債務危機,這似乎是當前正在上演的。

2. 如果沒有受益方,那價格戰(zhàn)沖突的原因是什么呢?

既然油價下跌對各方不利,沙特又為何再次掀起價格戰(zhàn)?

我們對1985年、1997年和2014年三次價格戰(zhàn)進行了分析,基本每次價格戰(zhàn)都發(fā)生在經濟下行階段,沙特出于自身市場份額考慮,進行增產。

1985年2月,在持續(xù)了減產4年后,沙特在OPEC的市場份額一路下降,9月沙特改為凈回值方式簽訂供油合同,放棄基準油價、拋棄“限產保價”戰(zhàn)略,開啟爭奪市場份額的價格戰(zhàn)。當然,陰謀論者認為,沙特1985年開啟價格戰(zhàn)是與美國密謀,降低蘇聯(lián)原油收入和軍費支出能力,推動了蘇聯(lián)解體。

1997年11月OPEC雅加達會議,沙特不滿委內瑞拉、尼日利亞的超限生產,無視7月發(fā)生的亞洲金融危機,執(zhí)意增產,油價下跌,直到1998年底油價才企穩(wěn)。

2014年面臨同樣的問題,面對中國房地產調控引發(fā)的經濟下行,11月以沙特為首的OPEC并未應對油價下跌而減產,沙特重臣阿里·納伊米依然期待用低油價打擊美國頁巖油生產。

表面是為了爭奪市場份額,實際上沙特每次在油價下跌中都過了一把“我是老大哥”的“癮”。

沙特開啟的三輪價格戰(zhàn),都離不開需求回落油價下跌背景,沙特只是提高了波動率,在弱勢油價市場引發(fā)市場恐慌,可以說沙特是操縱市場一把能手,但是背后有沒有美國資本市場做推手不好說。實際上我們要知道,WTI原油期貨價格是由美國資本決定的,而非沙特現(xiàn)貨市場決定,雖然大部分現(xiàn)貨采用布倫特定價,但實證研究表明,WTI價格是布倫特價格的“格蘭杰原因”。

這次也不例外,依然是經濟下行時沙特為博市場份額而發(fā)飆。我們前面也已經分析,2016年11月以來,減產聯(lián)盟里沙特是最賣力的,還記得2019年12月的OPEC+會議嗎,如果減產聯(lián)盟減產達到170萬桶/日,沙特將提供額外自愿減產40萬桶/日,潛臺詞是“如果你們不配合,我也不會一個人傻站臺”。這個套路跟1985年是不是似曾相識——1985年2月,沙特發(fā)出通牒,如果其他成員國不減產,油價將大幅下跌,9月,沙特改為凈回值方式簽訂供油合同,放棄“限產保價”。

如果說沙特發(fā)起價格戰(zhàn)是由于不滿俄羅斯——沒有同意沙特減產提議以維持穩(wěn)定油價,那俄羅斯的考慮可能不是油價穩(wěn)定,而是美國搶占了俄羅斯市場份額,實際上,2016年聯(lián)合減產以來,美國原油產量及出口量一直在持續(xù)上升。

圖:2016年11月聯(lián)合減產以來,美國頁巖油產量與出口快速增長

對于俄羅斯沒有配合減產,導致油價下跌可能的原因在于:

1)俄羅斯傾向認為,當前全球經濟形勢處于弱復蘇,疫情的影響只是短暫的,并不存在嚴重的供過于求,同時利比亞政治僵局問題也將帶來產量約100萬桶/天的下滑,現(xiàn)在尚不需要討論減產。這點判斷跟我們一直以來的數(shù)據跟蹤也較為一致。

2)商業(yè)層面,俄羅斯并不想被迫減產讓出市場份額給美國,俄油總裁謝欣可能認為,減產中了美國圈套,同時,俄羅斯并未從沙特獲得更多政治利益。

3)如果迫于市場壓力而減產,俄羅斯的影響力將被消耗,如果油價因為疫情造成的情緒面影響繼續(xù)往下跌,這時候俄羅斯將陷入被動。

當然在政治層面,俄羅斯可能還有更多考量,包括擺出能夠應對低油價的姿態(tài)以提高自身談判籌碼等等。

那么以上,可能是沙特、俄羅斯發(fā)動價格戰(zhàn)的一個原因,當然這是從商業(yè)邏輯層面來講,如果從陰謀論角度來講,可能還有其他邏輯,比如美沙聯(lián)合對抗俄羅斯、中國等,讀者可自行腦補。我們從商業(yè)層面來理解價格戰(zhàn),意圖找到沙特、俄羅斯重新回到談判桌的邏輯。

3. 怎樣才能重回談判桌,何時才能形成新的聯(lián)盟?

油價持續(xù)下跌,從長期來看,對各方都不利,經濟需要信心才能維持擴張。如果從全球資產負債表的角度來看,油價下跌全球資產壓縮,負債同時被壓縮,意味著信用貨幣創(chuàng)造的財富憑空消失了,如果這樣的負向循環(huán)持續(xù),帶來的問題就是通縮性債務危機,實際上,當下我們可能正處在這樣的階段。

所以穩(wěn)定油價,根本上需要國債利率代表的需求側的回升,1986、1998、2016年油價回升都是這個邏輯,即便談判不成,也不會影響油價回升的趨勢。

既然油價反彈取決于需求端,還考慮沙俄回到談判桌前的意義何在,為何還要在乎供給側?因為供給側決定了油價會不會再次恐慌性下跌。

就價格的絕對值來看,從2020年1月6日布倫特連續(xù)合約期貨價格68.91美元/桶到2020年3月12日33.22美元/桶,三個月油價跌去52%,而過去三輪跌幅在54%-67%,從歷史經驗看,油價下跌的空間并不大。

我們梳理上面的邏輯,油價新的平衡可能會很快到來,動因并不一定是達成新的減產聯(lián)盟——這可能還需要時間,主要在于各方訴求平衡。沙特的訴求在于油價穩(wěn)定,而非市場份額,在50美元-60美元對其是比較舒適的;俄羅斯的訴求在于奪回市場份額,打擊美國頁巖油市場,在一個低油價的環(huán)境下,美國部分產能被迫退出,俄羅斯應該也能達到其訴求。

對于美國來講,看上去是受傷的,美國頁巖油必須接收殘酷的價格考驗,不得不被動壓縮資產價值同時減產,頁巖油公司的債券拋售與股市下跌是其付出的代價,但美國也不是說沒有任何獲益。它可以在低油價下增加戰(zhàn)略石油儲備——實際上,特朗普3月14日已經開始要求美國商務部這么做了,另外,美國資本掌控著WTI定價權,誰能說他們被宰割而不是宰割了別人呢?

而且,沙特俄羅斯合作還是有政治基礎的。

對俄羅斯來講,與沙特合作,可以達成俄羅斯在中東的利益訴求。我們知道沙特是美國在中東扶持的代理,主要是沙特想依賴美國軍事支持,以支撐沙特在中東地位——畢竟沙特被什葉派之弧包圍,危機重重,而美國并不想依賴于沙特能源,想自給自足,這一點造成沙特和美國的割裂——如果沒有互利,合作很難進行,所以沙特自然選擇俄羅斯,推動與俄羅斯合作,這是2016年法利赫上臺來主要任務。美國對俄羅斯的種種制裁與軍事威脅,使俄羅斯想要進一步滲透中東,把美國勢力趕出中東,也就形成了跟沙特合作的基礎。

對沙特來講,如果美國給不了太多幫助,尋求俄羅斯的支持,同時加快國內改革,擺脫對原油過度依賴,是重中之重。沙特明白不能太依賴于美國,曾經的“巴列維王朝”就是前車之鑒,與俄羅斯形成一致行動,不僅能夠維持在能源市場岌岌可危的話語權,同時在軍事上說不定也能得到一定支持。這是沙特與俄羅斯合作背景,相互利用,穩(wěn)定雙方政治與軍事互利。

所以我們認為,原油市場新的平衡正在逐步形成,而油價的企穩(wěn)需要需求側的配合,但繼續(xù)下行風險被很大程度縮小了。沙特與俄羅斯回到談判桌的進程雖然沒那么快,但談判的前景依然存在,油價底部的力量正在生成。